美国四大社交上市公司数据回顾和战略展望

2018年可谓是国际社交网络的多事之秋,Facebook继续挣扎于隐私和政治的泥潭;Snap则经历了激进改版带来用户流失,亏损看不到头的困局;因为打击假号,Twitter月活用户下滑,不得不改变财报口径,迎来一批哗然;只有闷声发大财的婚恋社交网站Match好点,凭借Tinder超强变现能力,其会员和营收一路高涨。

美国社交上市公司财务和用户数据概览:FB大而不僵,Twitter利润猛增,Snap亏损收窄,Match闷声发财

就国际社交市场而言,熟人和包容性的社交市场无疑是最大的,FB摘下的就是全球熟人社交的皇冠。

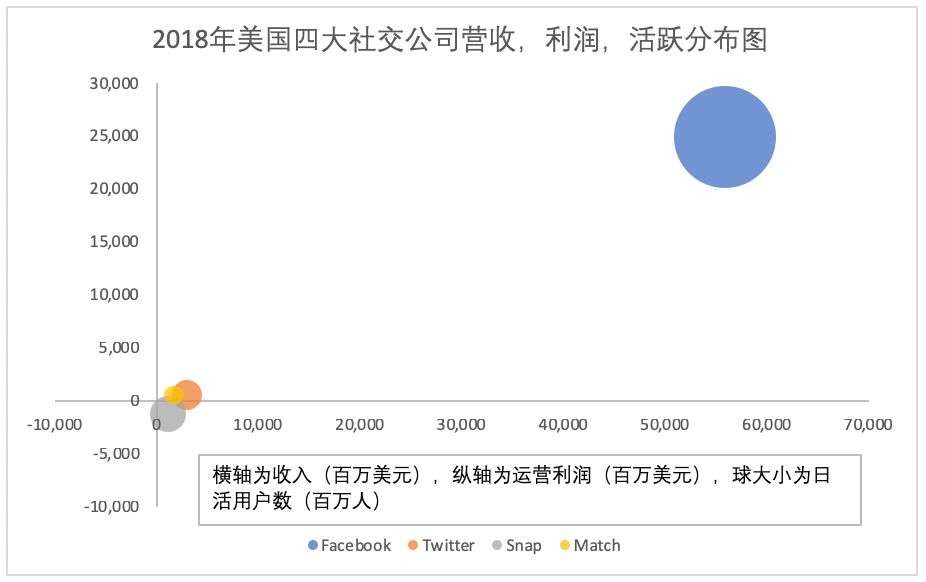

作为服务全球最多用户的社交平台,FB的营收,利润,用户可谓傲视群雄,大而不僵。如下图所示,Facebook占据了美国4大社交平台营收份额的90%,利润的101%(Snap亏损,拉升FB的比例),马太效应可谓显著。

从营收增速来看,加速商业化正在扭亏为盈路上的Snap营收增长最快。2018年Snap的营收同比增长43%,达到11.8亿美元,为2019年扭亏为盈奠定了基础。

利润增速方面,刚刚迈入扭亏为盈大关的Twitter,利润率扩大和利润增速最为喜人。过去3年来,Twitter可谓成功上演了创始人杰克王者归来,带领公司重获增长的经典案例。

用户增长方面,Twitter,FB的的日活用户仍有近10%的年比年增长。中国外的国际市场人口约60亿人,FB目前的日活用户为15亿人,包括Whatsapp在内的全平台日活用户则超过20亿人,也就是只有1/3的全球用户目前每天使用FB的产品,若以中国微信+QQ的渗透为目标,FB的用户仍有很高的增长天花板,而Twitter,Snap,Match就更不必说了。

看完这四大社交公司的概括,下面我们来逐一回顾下这些公司:

FB:2018年被耽误了,2019年塑造新社交体验

2018年绝对是FB水逆之年,公司从上到下,从里到外被反复鞭打,疲于应付各种公关危机和给产品打补丁。虽然公司营收和用户增长并未受到太大影响,但2018年公司在产品体验方面的工作无疑被耽误了,2019年FB希望能够重新起航,在打造新社交体验上有所突破。

财务数据回顾:营收和用户保持增长,安全投入降低利润率

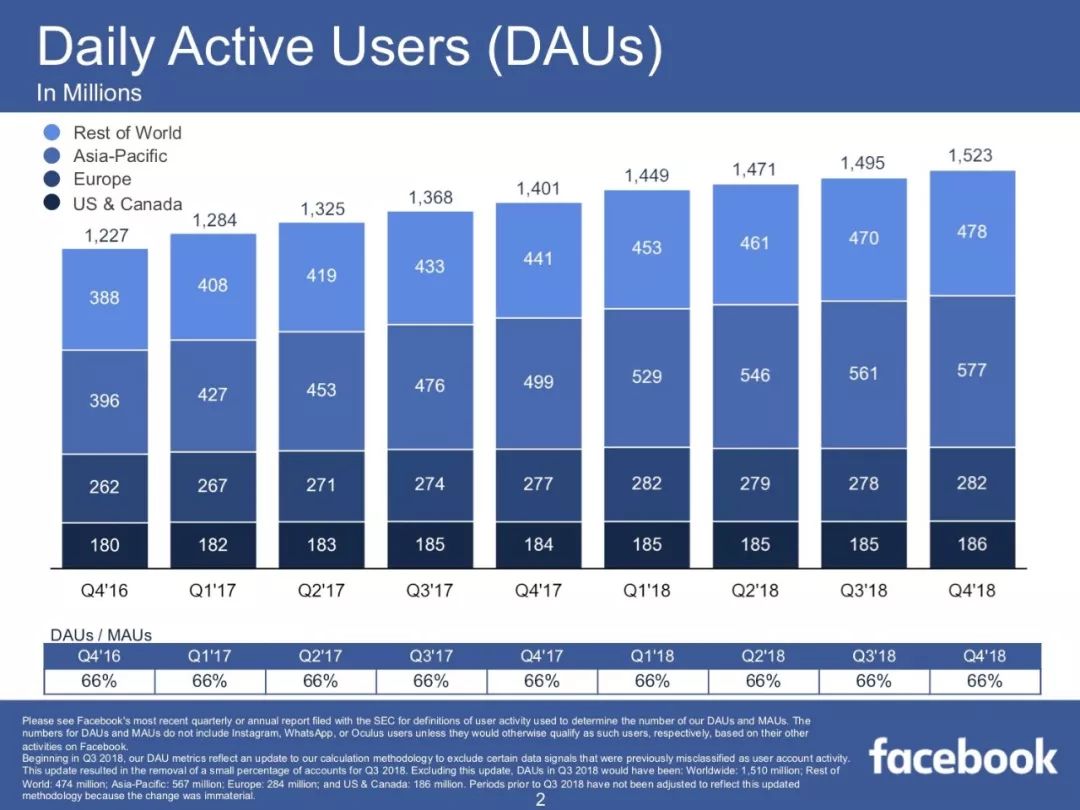

4Q18 Facebook的用户仍然保持了接近10%的增速,日活用户达到15.23亿人,月活额用户则为23.2亿人。公司包括Facebook, Instagram, WhatsApp or Messenger在内的全平台MAU则超过27亿人,日活用户超过20亿人。

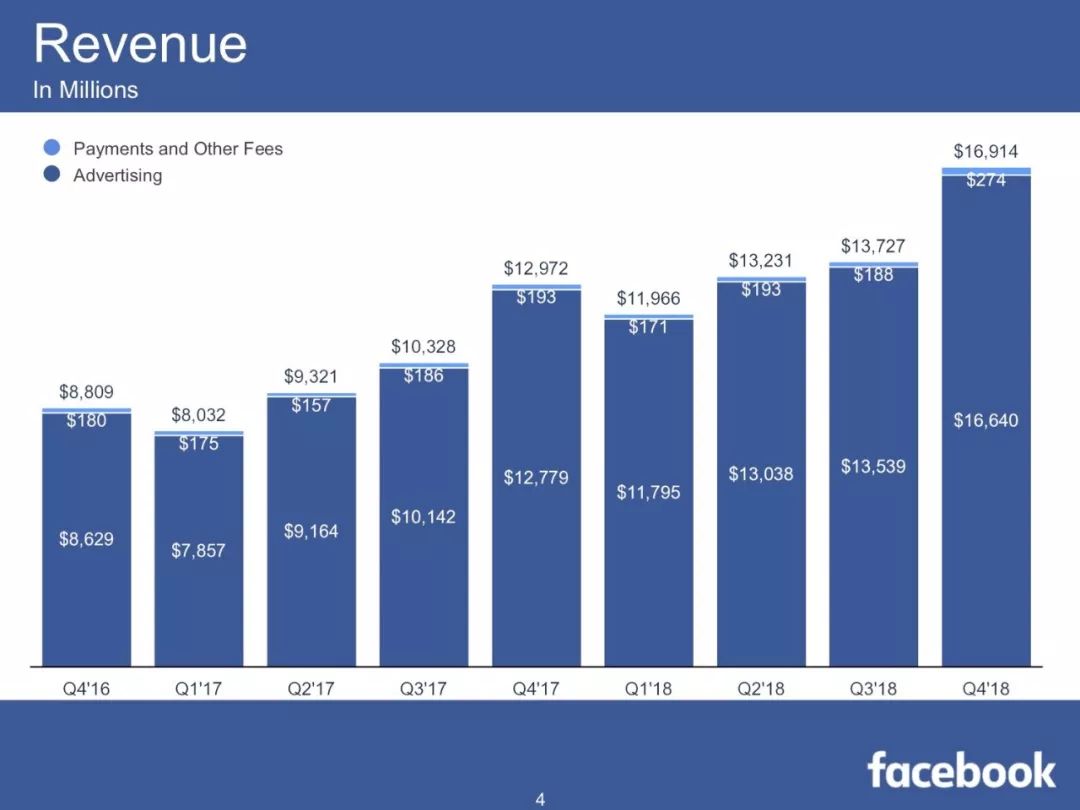

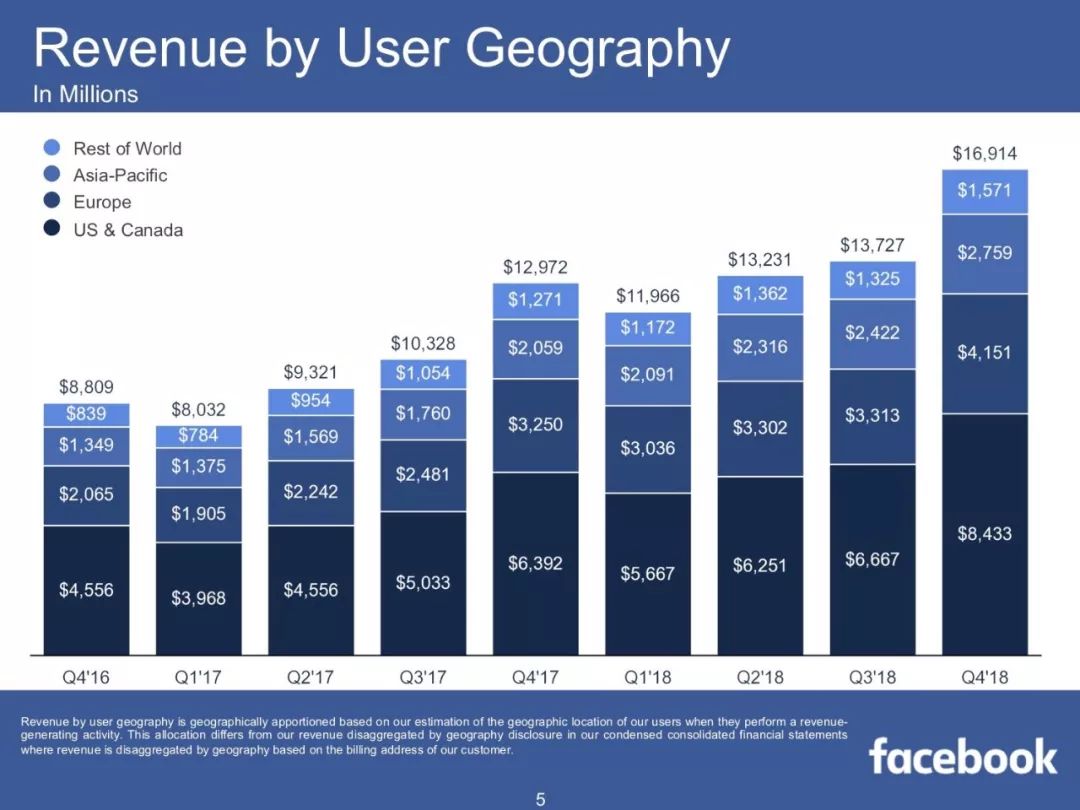

公司4季度营收为169亿美元,同比增长30%。收入增长主要得益于instagram等平台的变现贡献,用户增长及用户ARPU的不断提升。

各个地区的营收均有明显增长,其中北美营收同比增长26%,欧洲25%,亚太14%,其他地区19%。

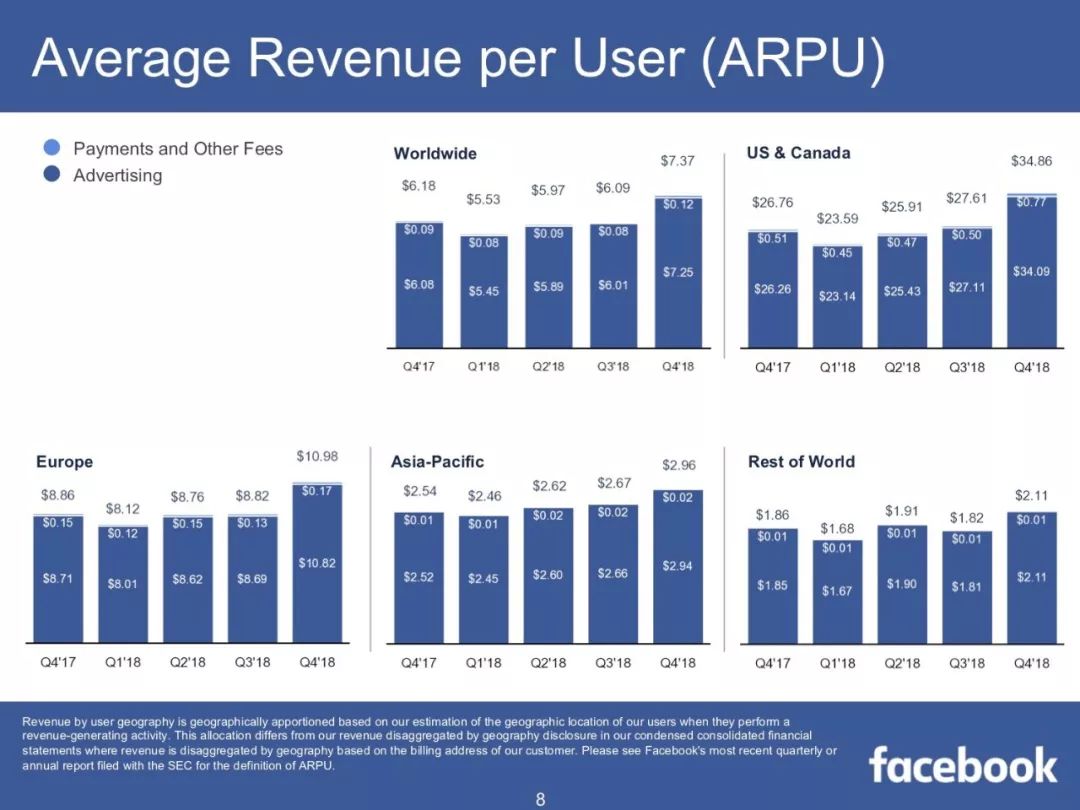

4季度,FB从每个用户身上可赚取7.37美元的收入(相当于每天可以从一个用户身上赚到5-6毛钱)。北美用户的变现价值仍然最高,达34.86美元;欧洲用户则为10.98美元,亚太地区用户价值为2.96美元,全球其他地区为2.11美元。数据上看,全球各地区的用户货币价值都在提升。

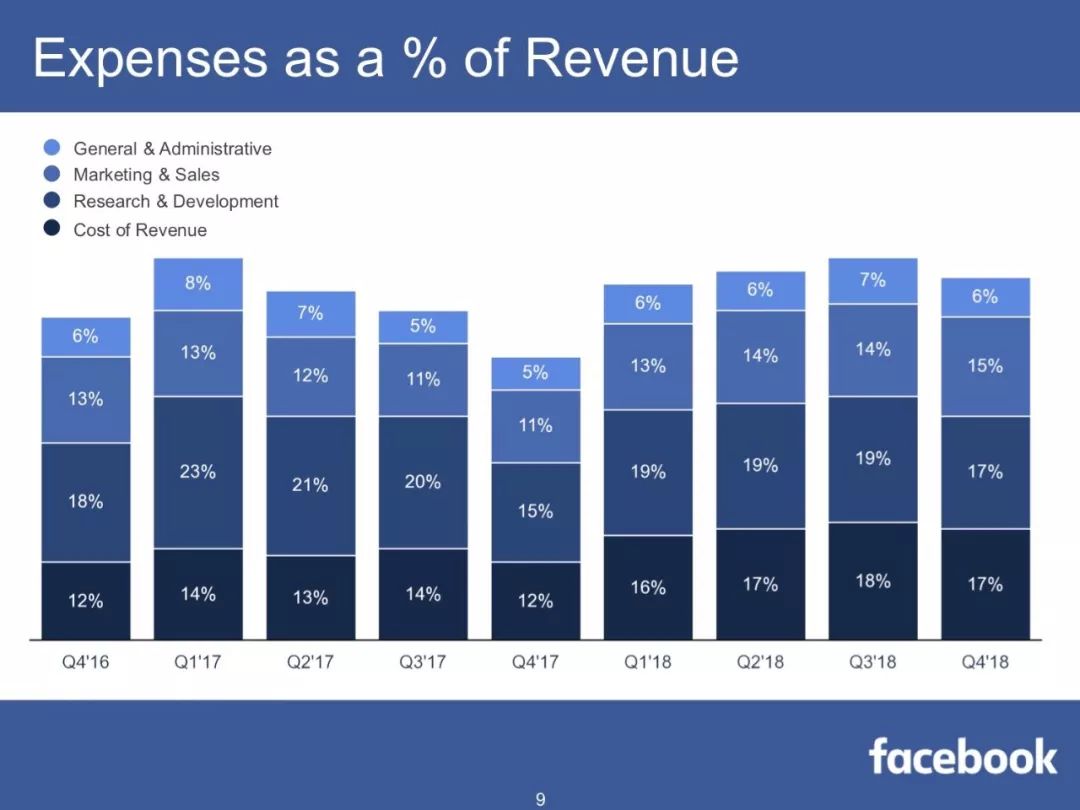

公司4季度支出为91亿美元,同比增长62%,增速较高主要是因为安全和隐私方面的投入。2018年公司投入到安全和隐私领域的人数从1万人增至超过3万人。

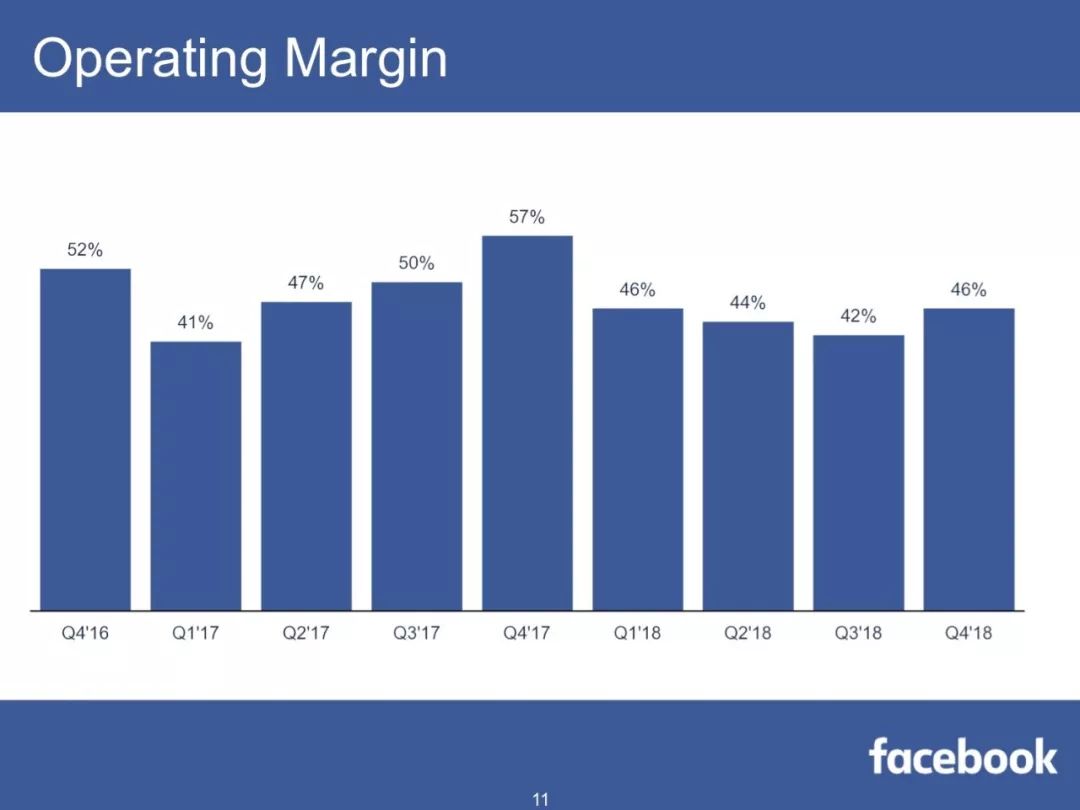

公司4季度运营利润率为46%,低于去年同期的57%,如上文所说,这主要是因为安全和隐私领域的投入所致。

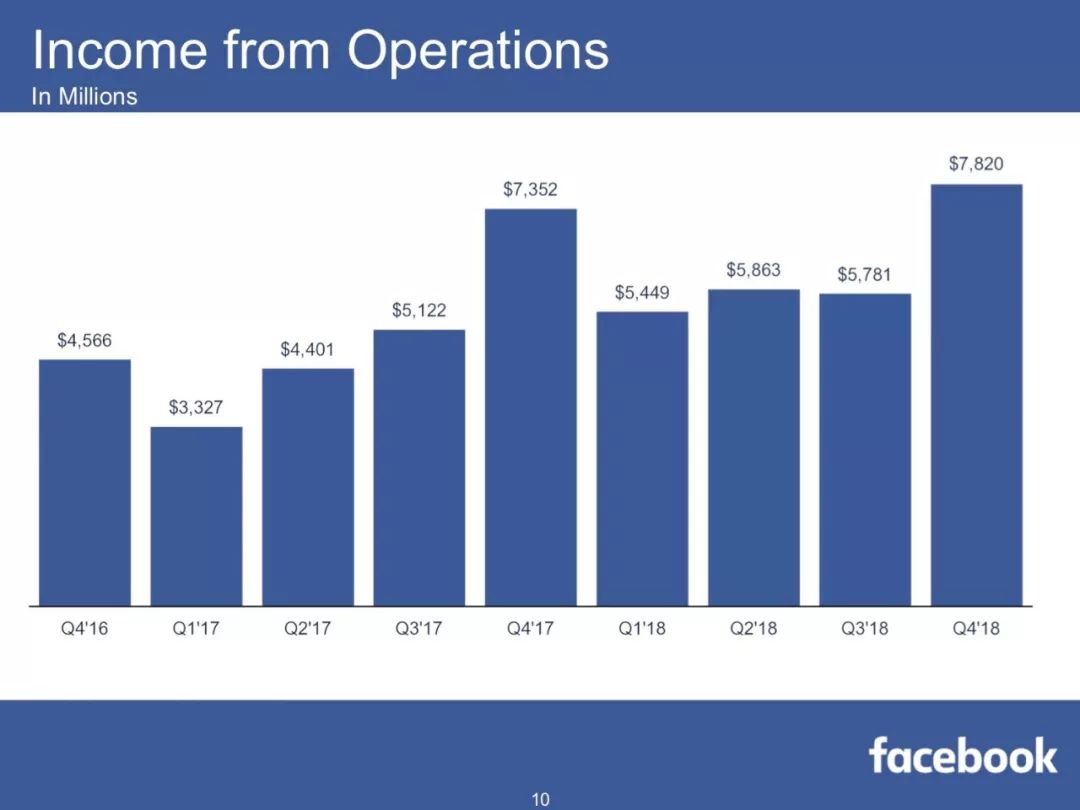

公司运营利润为78.2亿美元,同比增长6%,受运营利润率的下降,运营利润增速明显放缓。

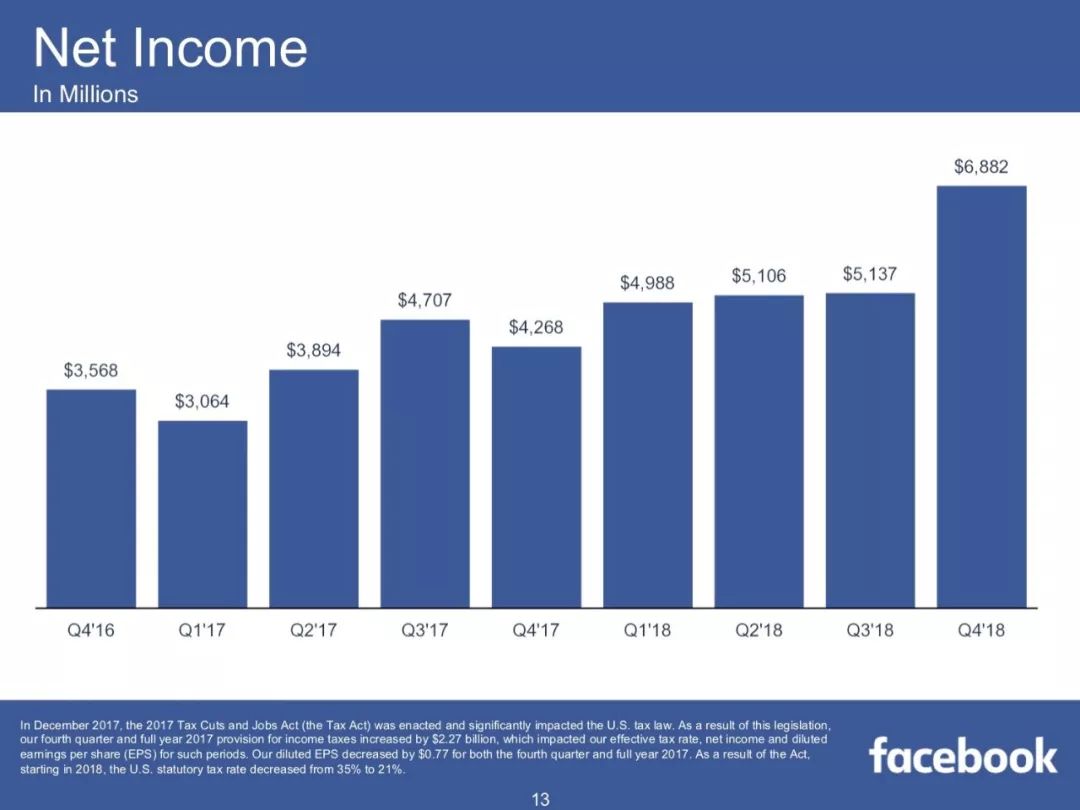

净利润为68.82亿美元,同比增长61%,净利润增速高于运营利润增速主要是因为美国税法调整带来的影响。

2019年公司战略:打造新社交体验

在遭遇17-18年的水逆之年,并大力修复平台的安全和隐私问题后,FB 2019年的公司优先事项包括:

(1)继续在互联网和公司面临的社交问题上取得进展;

(2)创造新的体验提升人们的生活,并为未来更大的提升打下基础;(3)通过商业产品服务企业尤其是中小企业的成长;

(4)与公众就公司在社会中扮演的角色做更透明的沟通。

2018年疲于应对各种隐私和安全问题让公司在核心产品体验改善上分身乏术。2019年小扎希望公司能够创造新的体验,让用户能够做过去从没做过的新事情,这些方面包括:

消息(Messaging):消息日渐成为人们的社交中心,今年会在更多的国家推出Whatsapp支付;群组和Stories的私密分享将成为公司致力于打造的核心社交体验;让用户可以与更多的商家互动(商业化)。

群组(Groups):继续让有意义的群组像朋友和家人那样成为Facebook的核心体验的一部分。

Watch:现在每月使用Watch的用户数超过4亿人,每天平均使用20分钟,意味着FB找到了在信息流之外增长视频的方法。这意味着视频业务的增长并不会对信息流互动造成负面的影响,而信息流是用户使用FB互动的主要需求和场景。

Instagram:商业和购物体验会有让人激动的进展。目前Instagram Stories的日活用户数已经超过了5亿人。

长期:继续关注将人们聚在一起的新技术,其中包括AR/VR。市场呼声甚高的Oculus Quest将会于19年春季发货;Portal的表现好于预期;FB自有品牌的硬件产品在市场上开始有了自己的声音。

商业方面,目前有超过9千万的商家使用FB的产品和服务,其中大部分商家免费使用FB的产品和服务。接受调研的商家中有一半表示,使用FB后,他们得以增长业务并雇佣更多的人,意味着FB间接创造了上百万的工作机会,而美国去年创造的工作机会为260万。

今天FB一共有700万的活跃广告客户,其中有200万广告主已经开始使用Stories来触达用户。4季度公司针对客户推出了Messenger Stories广告服务。

未来展望:更丰富的社交体验和用户增长空间

如前面所述,面对国际市场的60亿人口,FB仍有继续增长用户的空间;参考微信,在连接服务和商业方面,FB在支付,购物,行业服务等领域仍大有可为;相信通过构建这些全新的社交体验,FB创造的用户价值和商业价值仍将进一步释放。

Twitter:继扭亏为盈后,利润井喷的一年

这个世界上有成功的职业经理人,也有混资历的职业经理人,但不管怎样,对公司爱得深沉的是自家创始人。这就是为什么杰克在2015年回归时是如何被寄予高的期望。

王者归来必不负众望,在杰克任下,Twitter公司的产品和体验得到了改善,用户重获增长,广告价值得到广告主肯定,公司股票一路上扬。

2018年财务数据回顾:利润井喷,DAU上扬,MAU却下滑

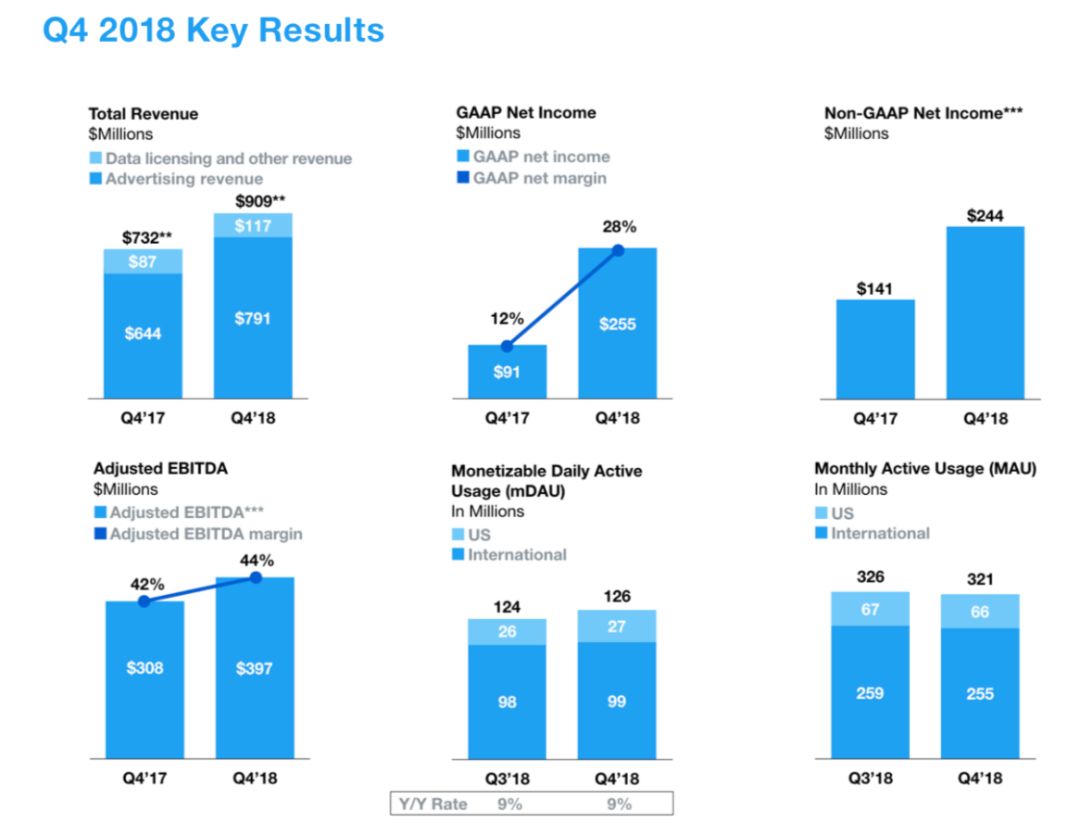

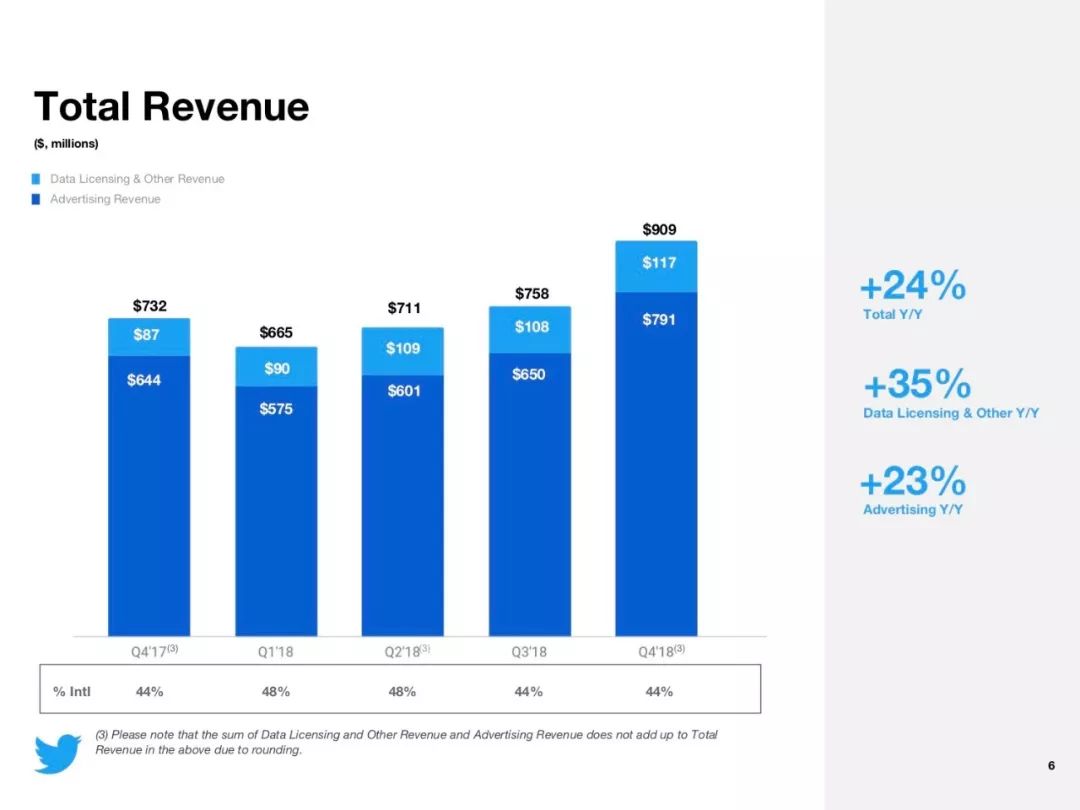

在2017年的基础上,2018年是Twitter利润井喷的一年。4季度Twitter的营收达到9.09亿元,同比24%,Non-GAAP净利润从去年同期的1.41亿美元增至2.44亿美元,净利润率达到28%。

在平台安全方面,Twitter提升了内容举报的体验,得益于生态的治理,Twitter举报量年同比下降16%。

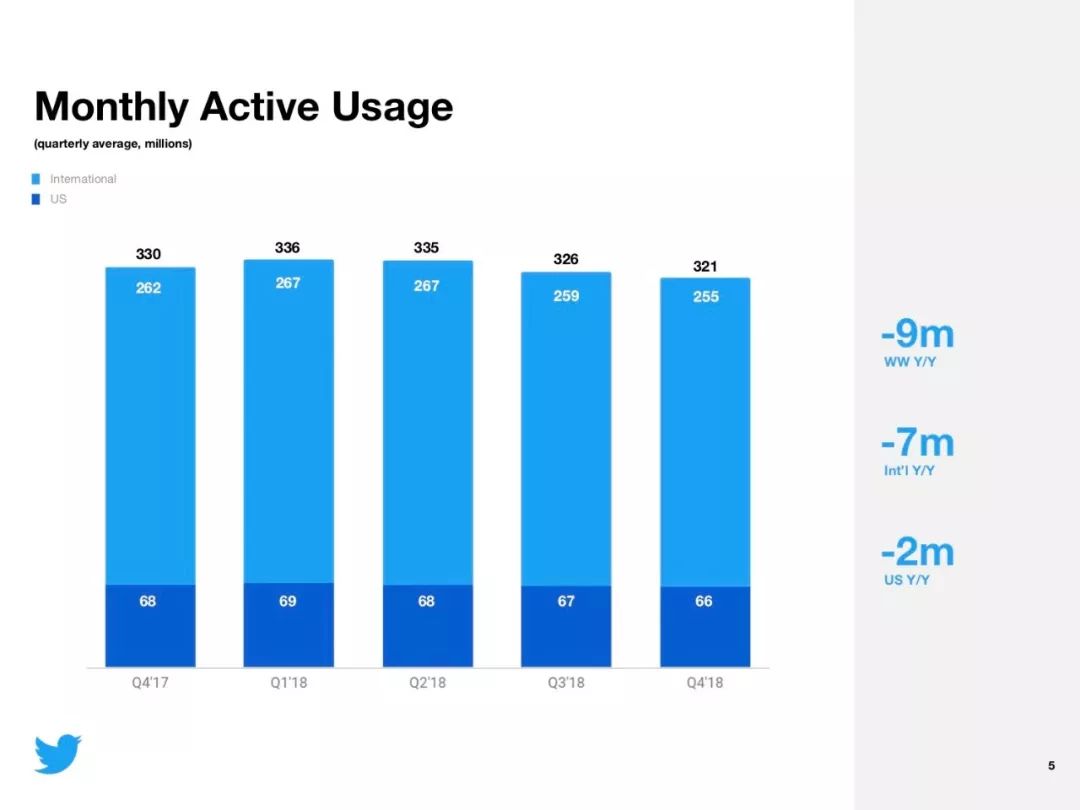

然而Twitter的用户增长数据可谓让投资者喜忧参半。MAU已连续3个季度下滑,从1Q18的3.36亿高点下降至4Q18的3.21亿人,无论是北美还是国际市场均出现下滑。Twitter的解释是平台安全举措加强,假账号清理所致。

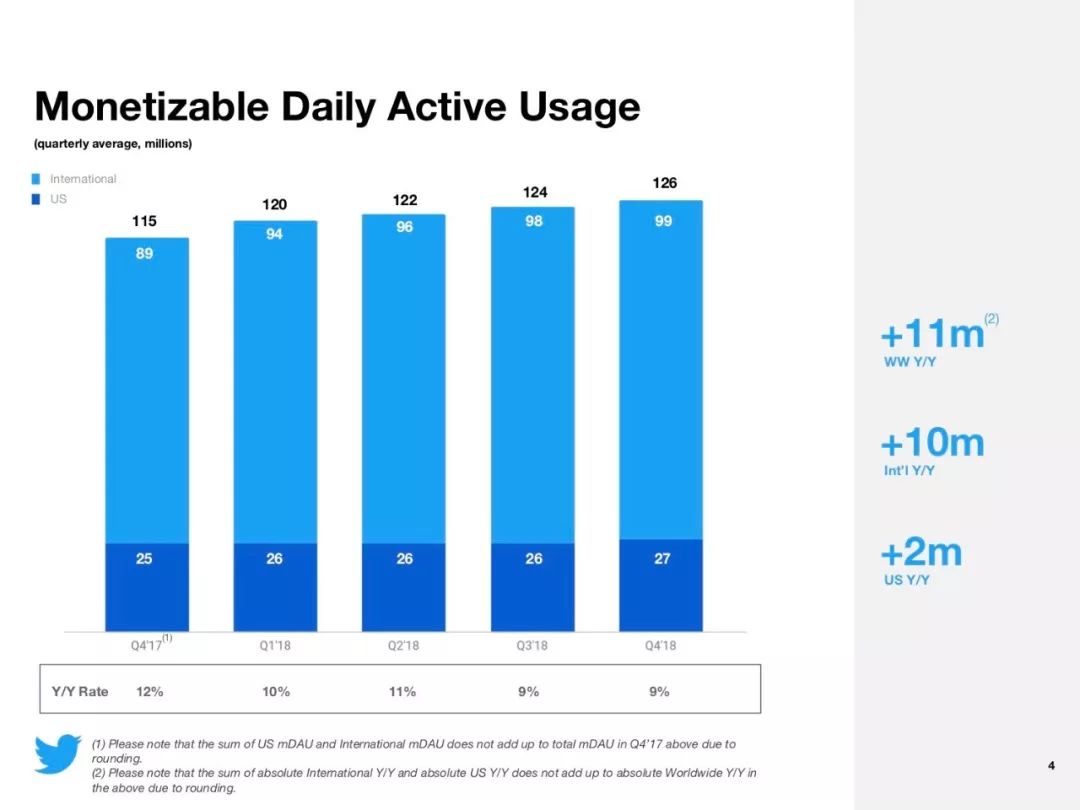

MAU不好看,那以后就不报了。投资者不喜欢看到下降的数据,于是Twitter以后就不打算披露MAU了,改而推可货币化的日活用户的指标,即那些通过账号登陆Twitter,Twitter可以进行广告投放的用户。

这个指标近两年来表现很好,4季度的日活用户数为1.26亿人,年同比增长1100万人,其中海外用户增长1000万人,美国用户增长200万人。

DAU的增长固然让人欣喜,但MAU的下跌却不免让人犯嘀咕。毕竟MAU代表着产品能吸引用户的一个更大池子,DAU则是这个大池子中特别活跃的部分,只有两者一起增长才是投资者喜闻乐见的。

Twitter修改财务披露指标的举动不管在更好体现公司业务增长方面是怎么地正确,但对市场而言,这显然就是政治不正确了。

好在营收和利润增长能够抵消市场对dau的负面认知。4季度Twitter营收同比增长24%,其中广告营收增长23%,数据授权和其他营收增长35%。

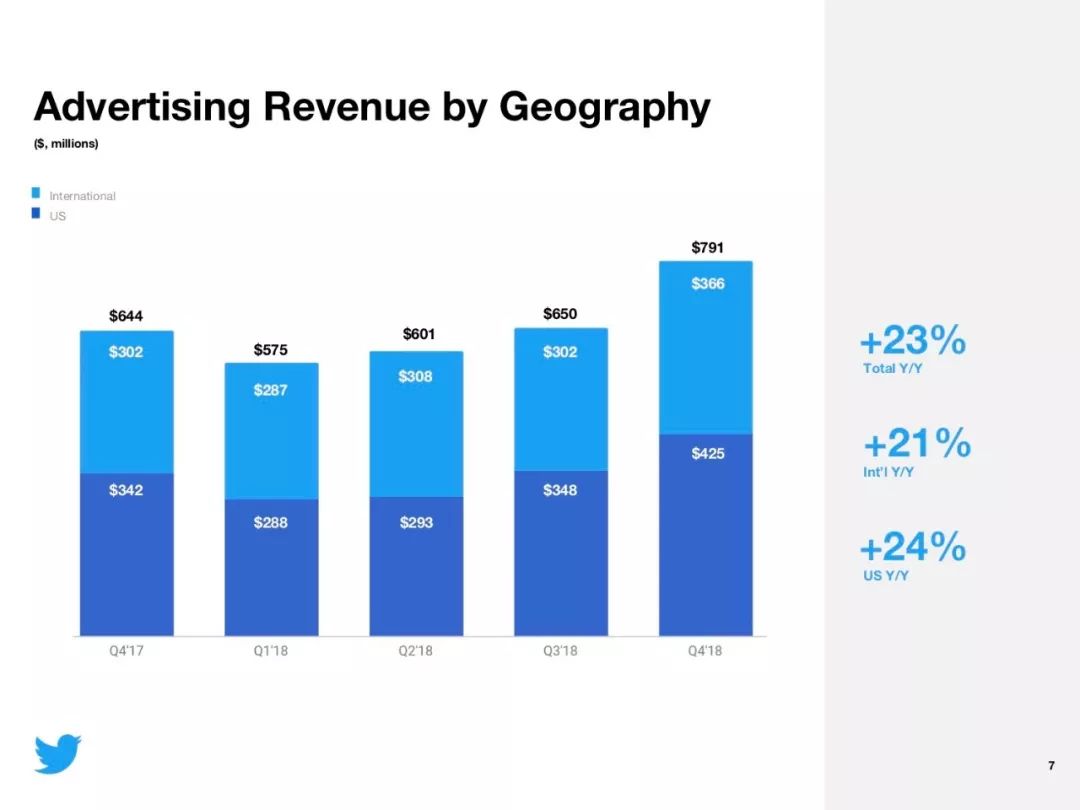

美国和国际市场都保持了相似的营收增幅。

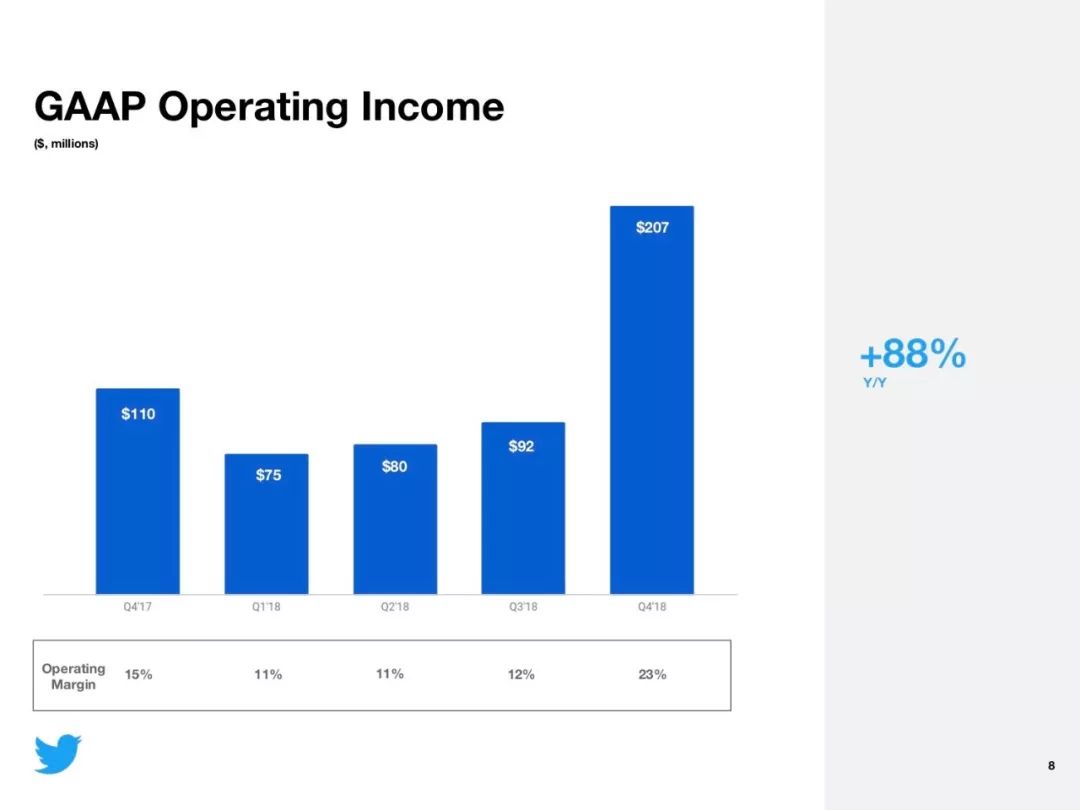

利润方面,得益于利润率改善,运营利润同比增长88%。4季度Twitter运营利润为2.07亿美元,同比增长88%,运营利润率提升至23%,而一年前运营利润率只有15%。

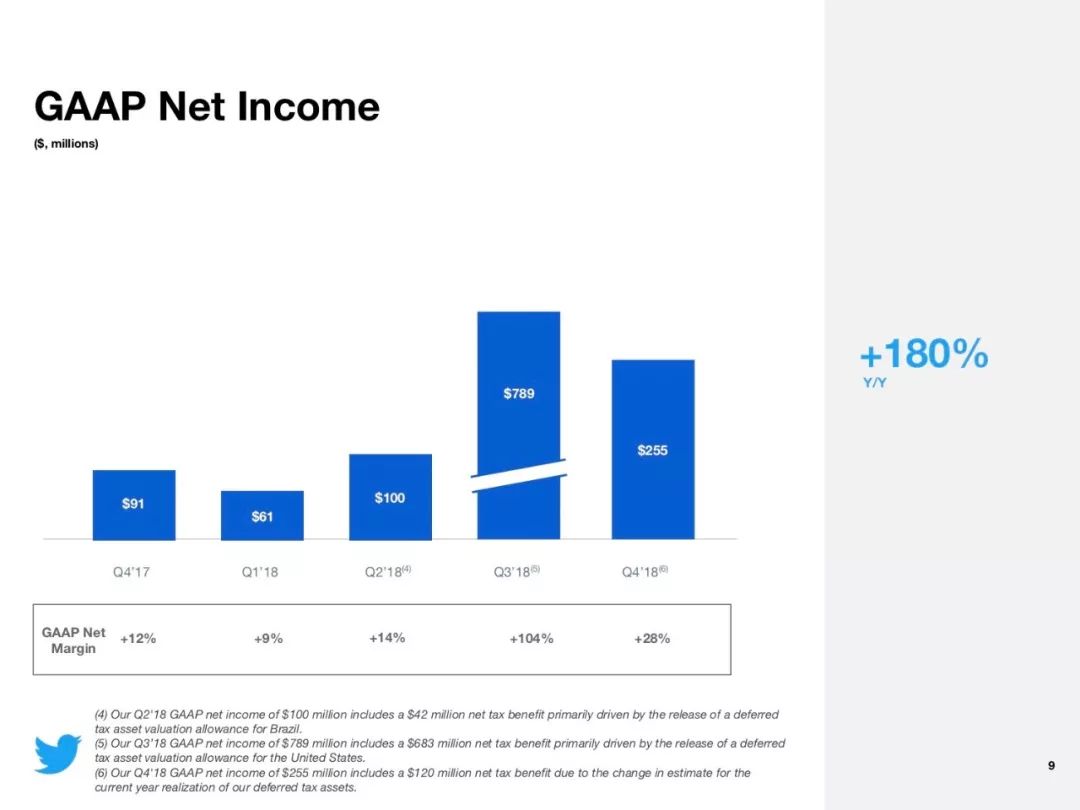

净利润为2.55亿美元,同比增长180%,净利润率为28%,高于去年的12%。

主信息流演进:推荐信息流被diss,让回归时间线信息流更容易

Twitter在4Q18的财报中,特别强调了给用户控制主页信息流按时间排序更容易带来的体验和互动提升。

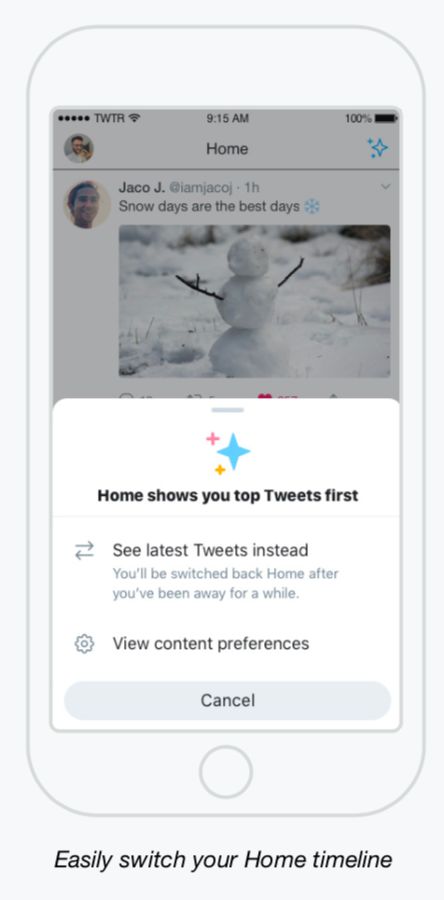

如下图所示Twitter把过去入口较深的信息流排序逻辑,放到了主页右上角,这样用户就可以更方便地切换到按时间线排序或者按照最佳推文排序(若用户很长时间没有使用Twitter,则会自动切换回优先展示最佳推文)。