清华大学:金融科技在小微企业信贷中的应用发展研究报告

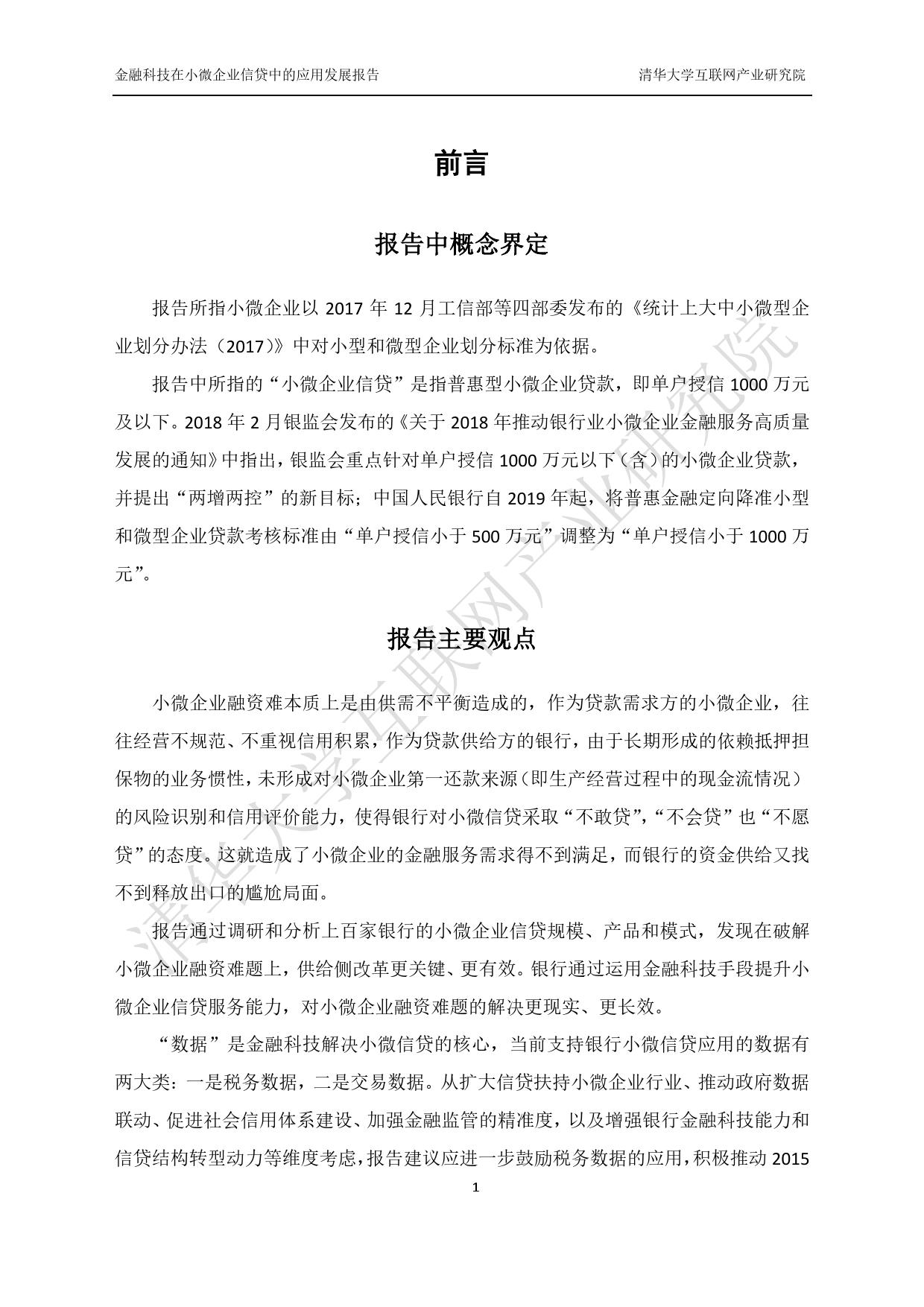

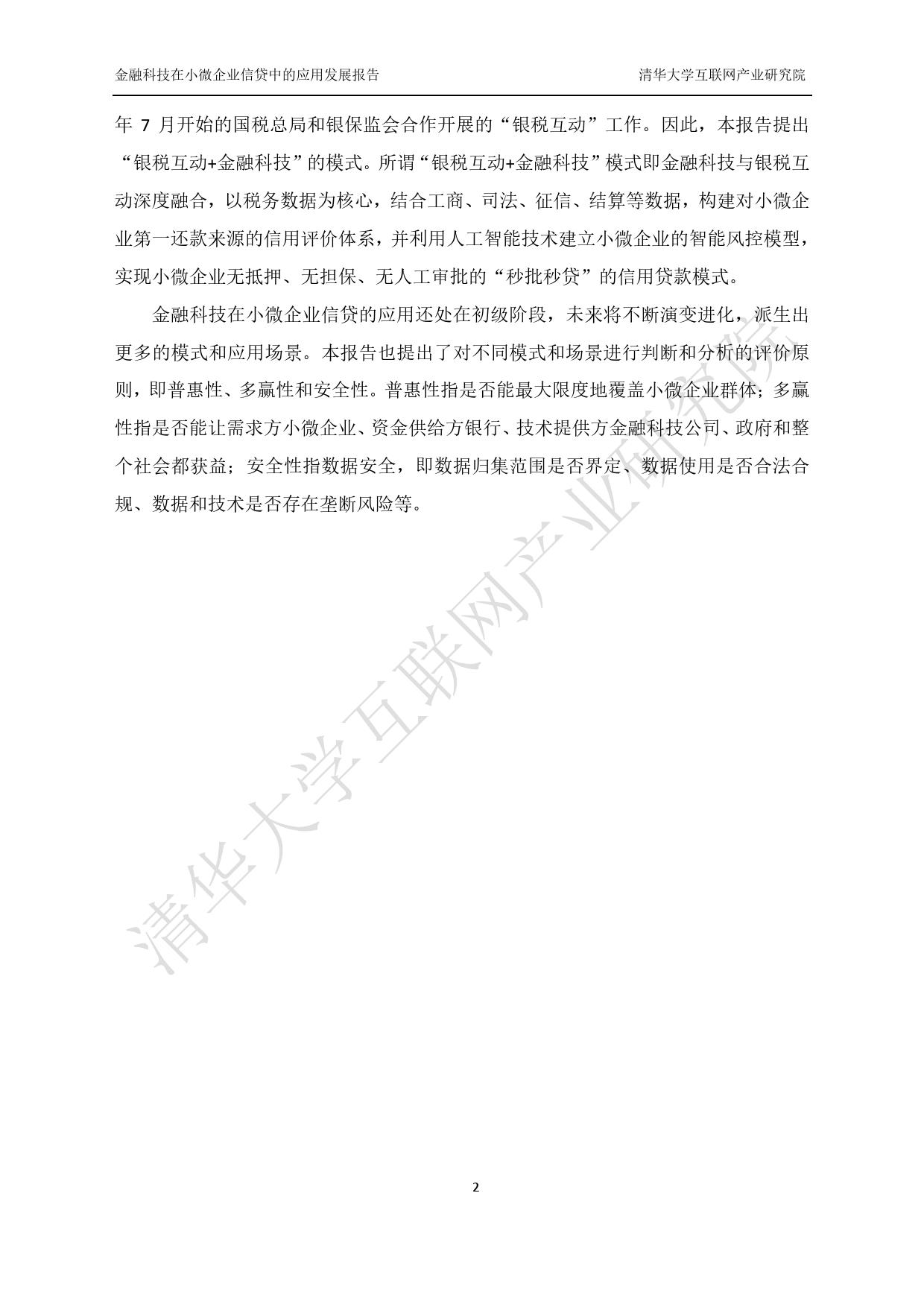

清华大学互联网产业研究院最新发布《金融科技在小微企业信贷中的应用发展研究报告》。小微企业融资难本质上是由供需不平衡造成的,作为贷款需求方的小微企业,往往经营不规范、不重视信用积累,作为贷款供给方的银行,由于长期形成的依赖抵押担保物的业务惯性,未形成对小微企业第一还款来源(即生产经营过程中的现金流情况)的风险识别和信用评价能力,使得银行对小微信贷采取“不敢贷”,“不会贷”也“不愿贷”的态度。这就造成了小微企业的金融服务需求得不到满足,而银行的资金供给又找不到释放出口的尴尬局面。

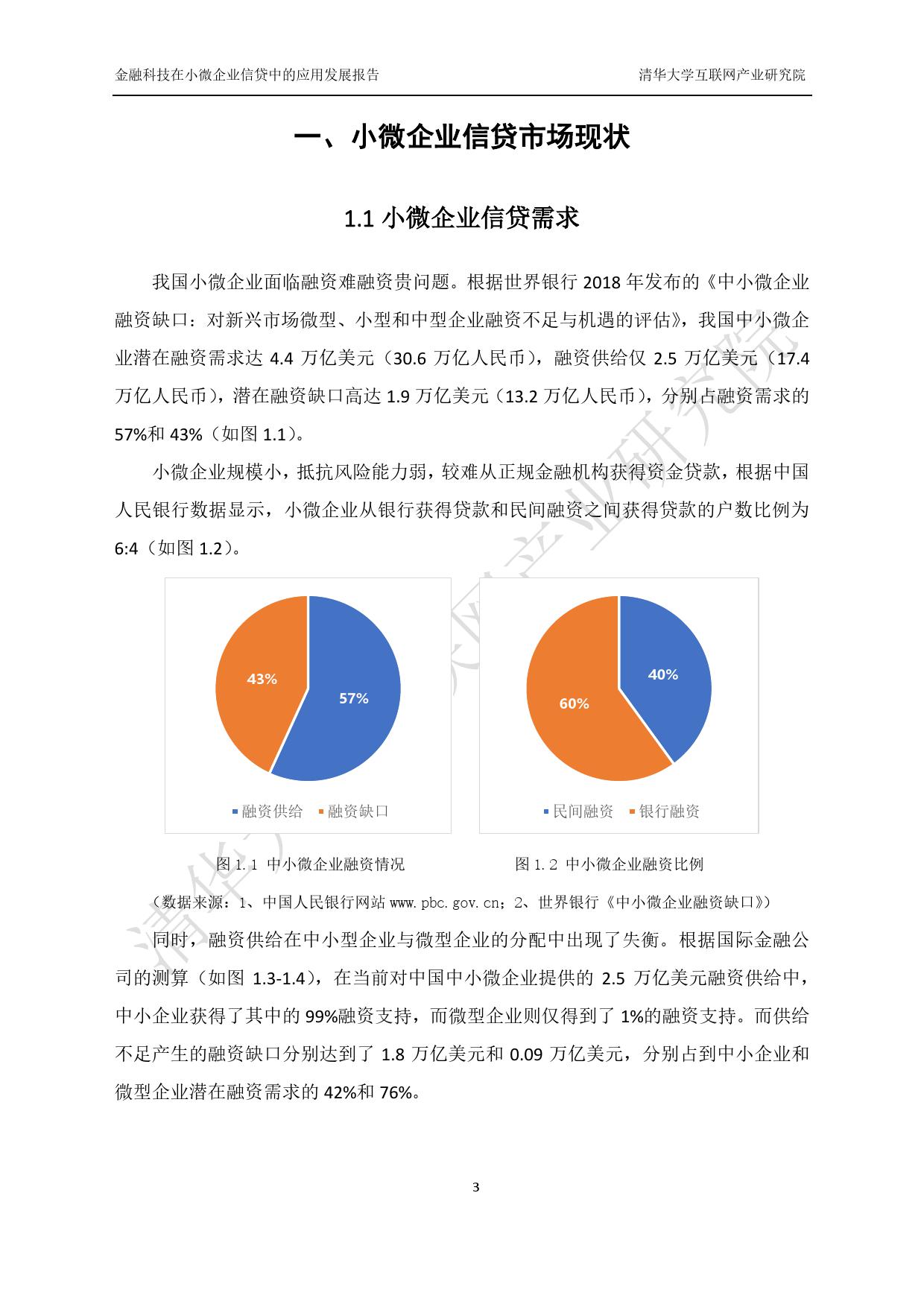

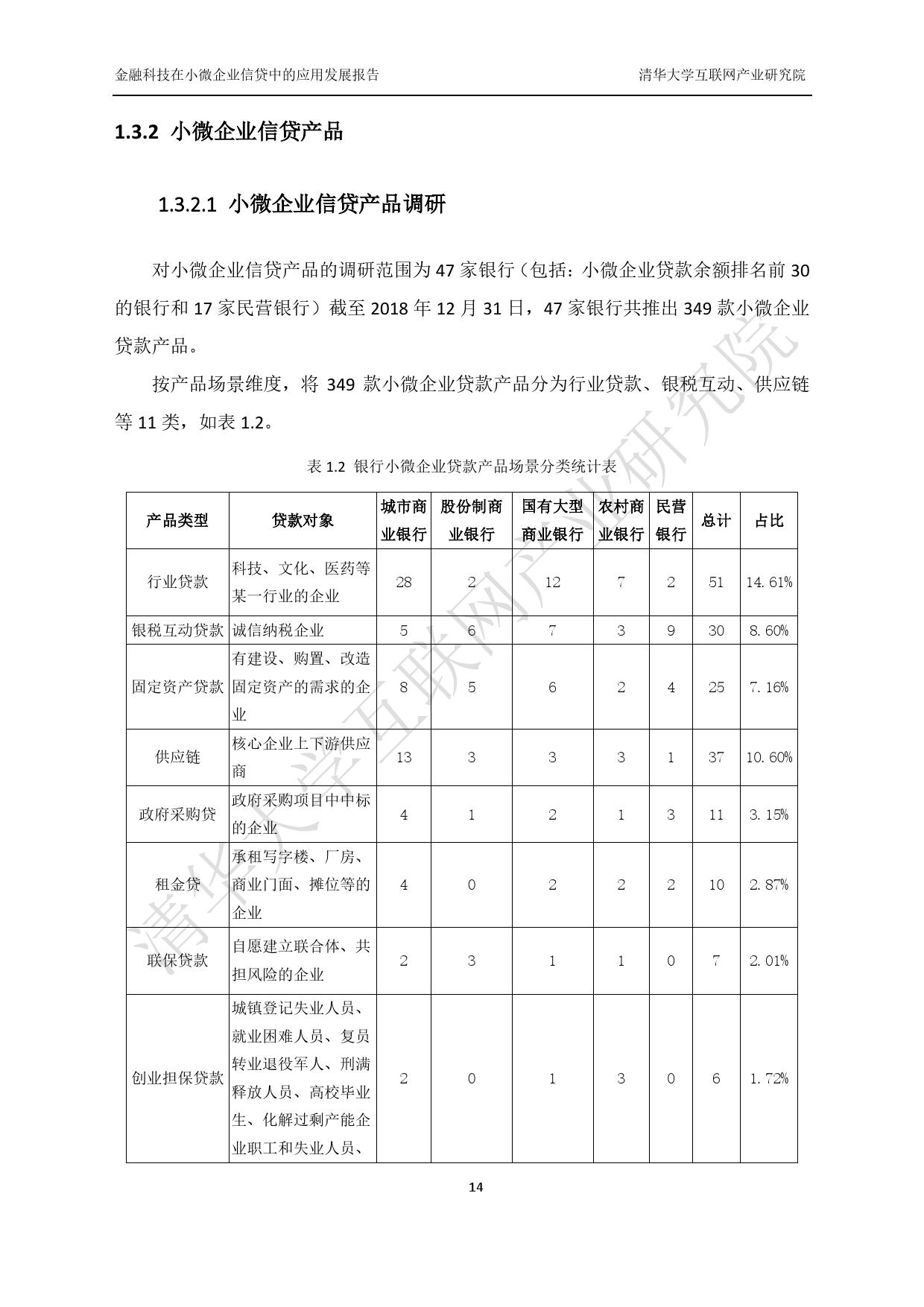

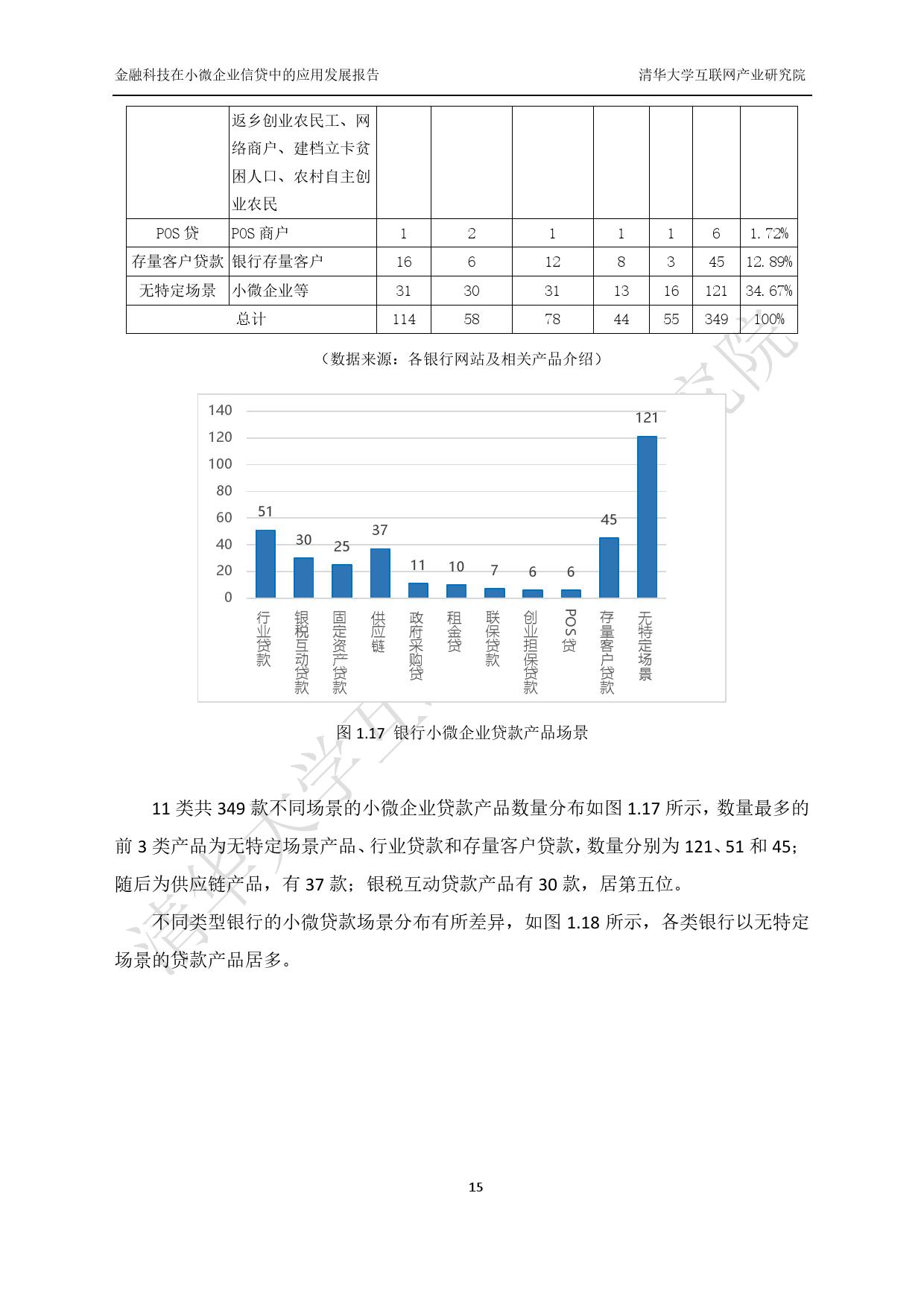

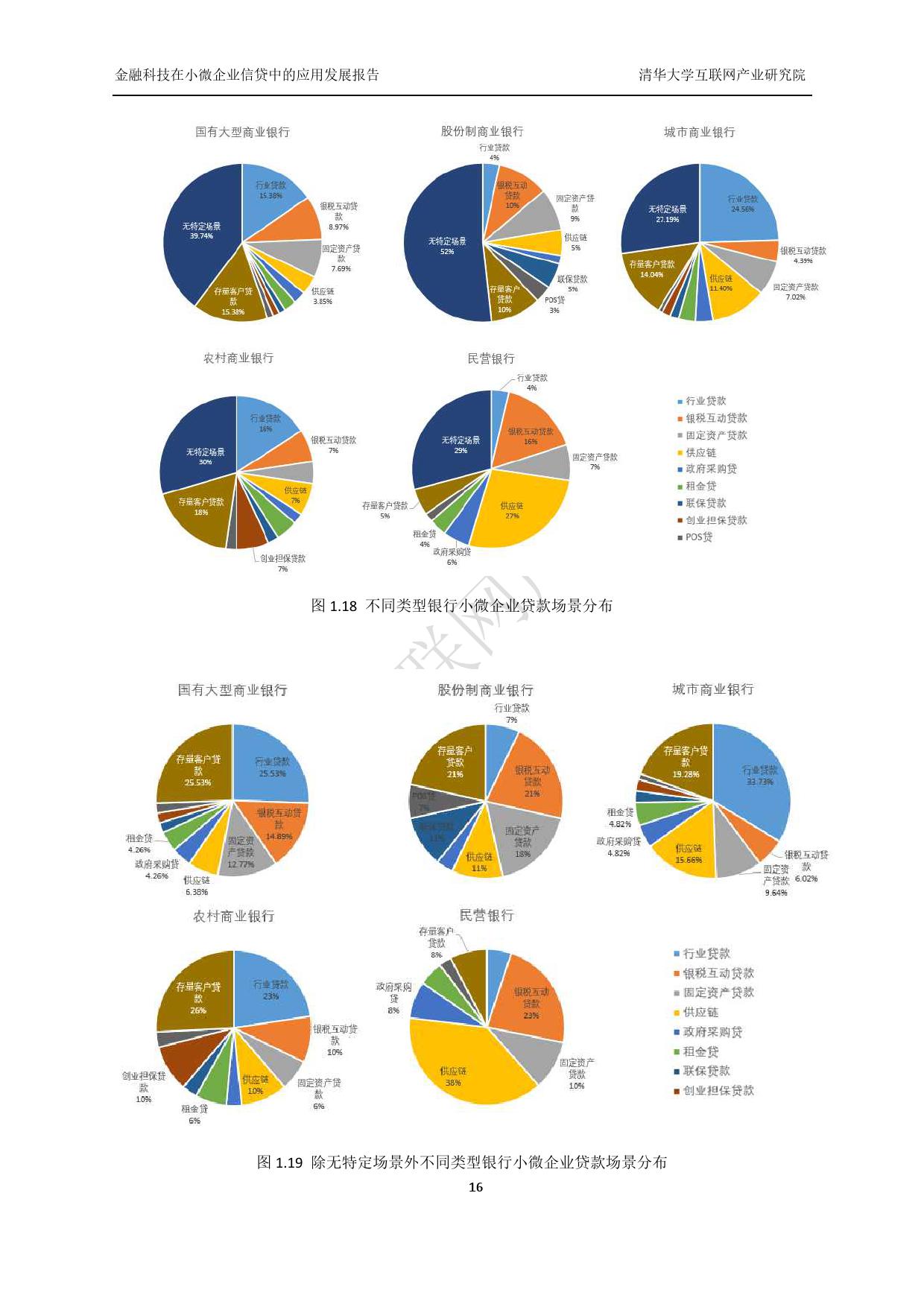

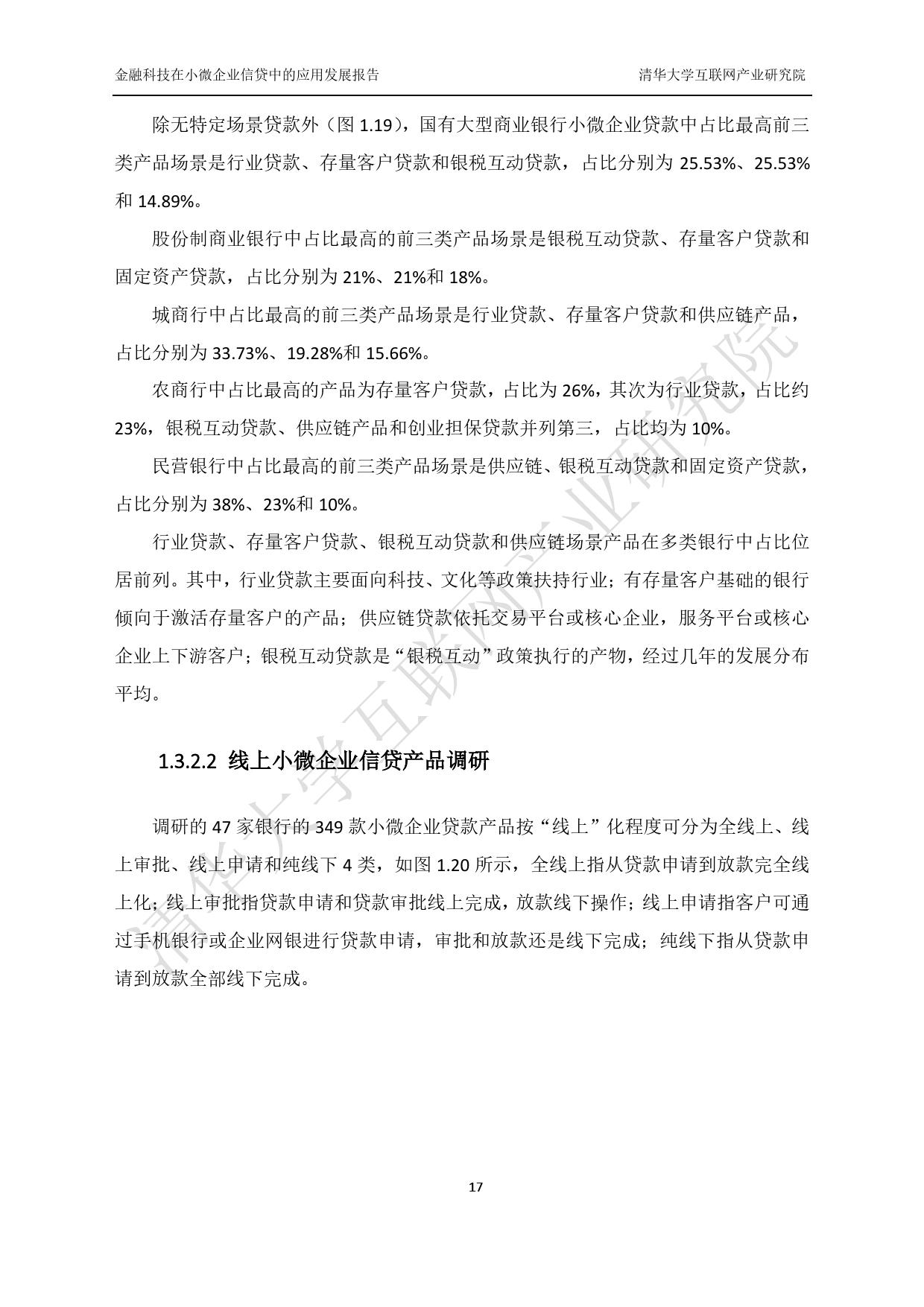

报告通过调研和分析上百家银行的小微企业信贷规模、产品和模式,发现在破解小微企业融资难题上,供给侧改革更关键、更有效。银行通过运用金融科技手段提升小微企业信贷服务能力,对小微企业融资难题的解决更现实、更长效。

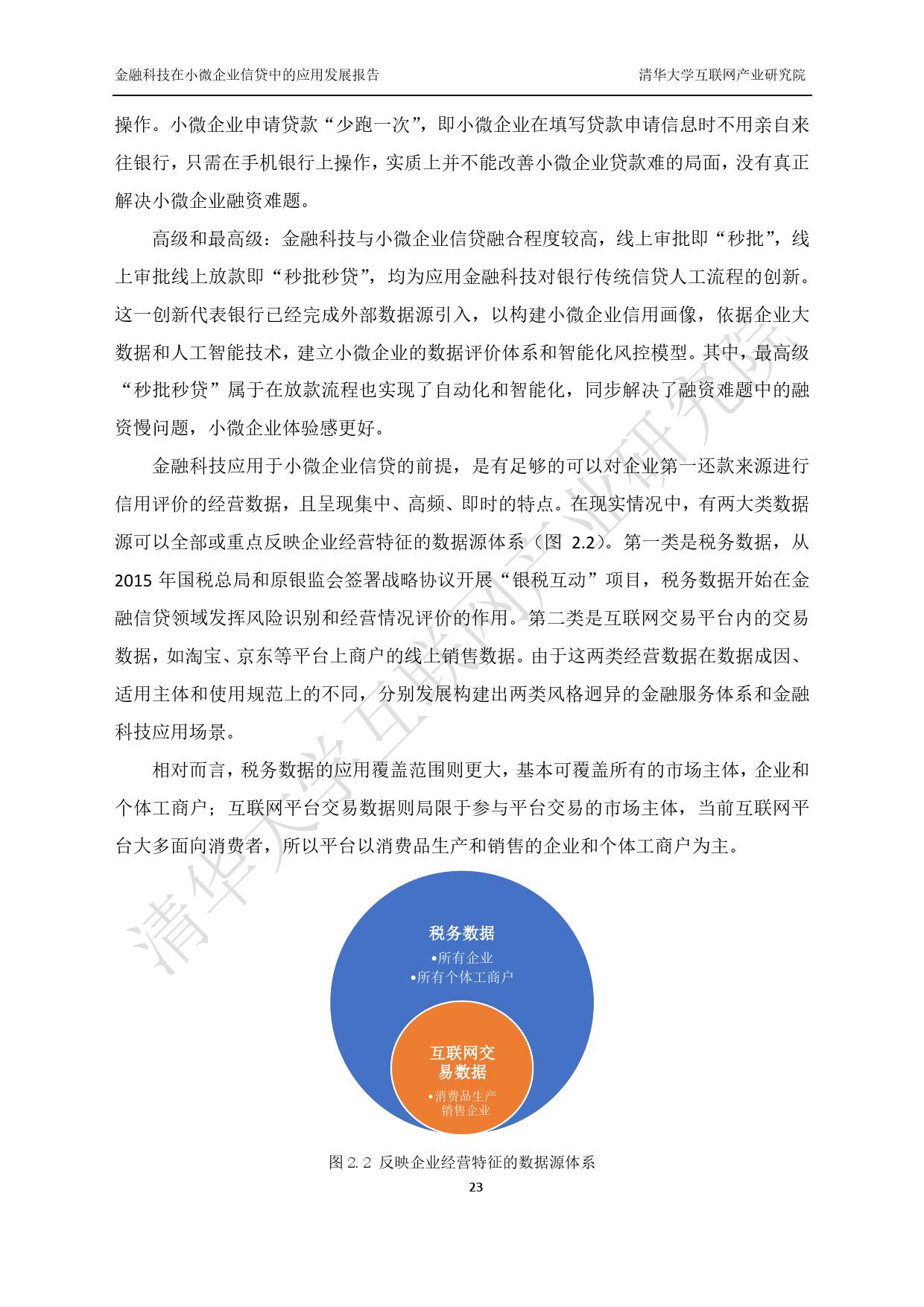

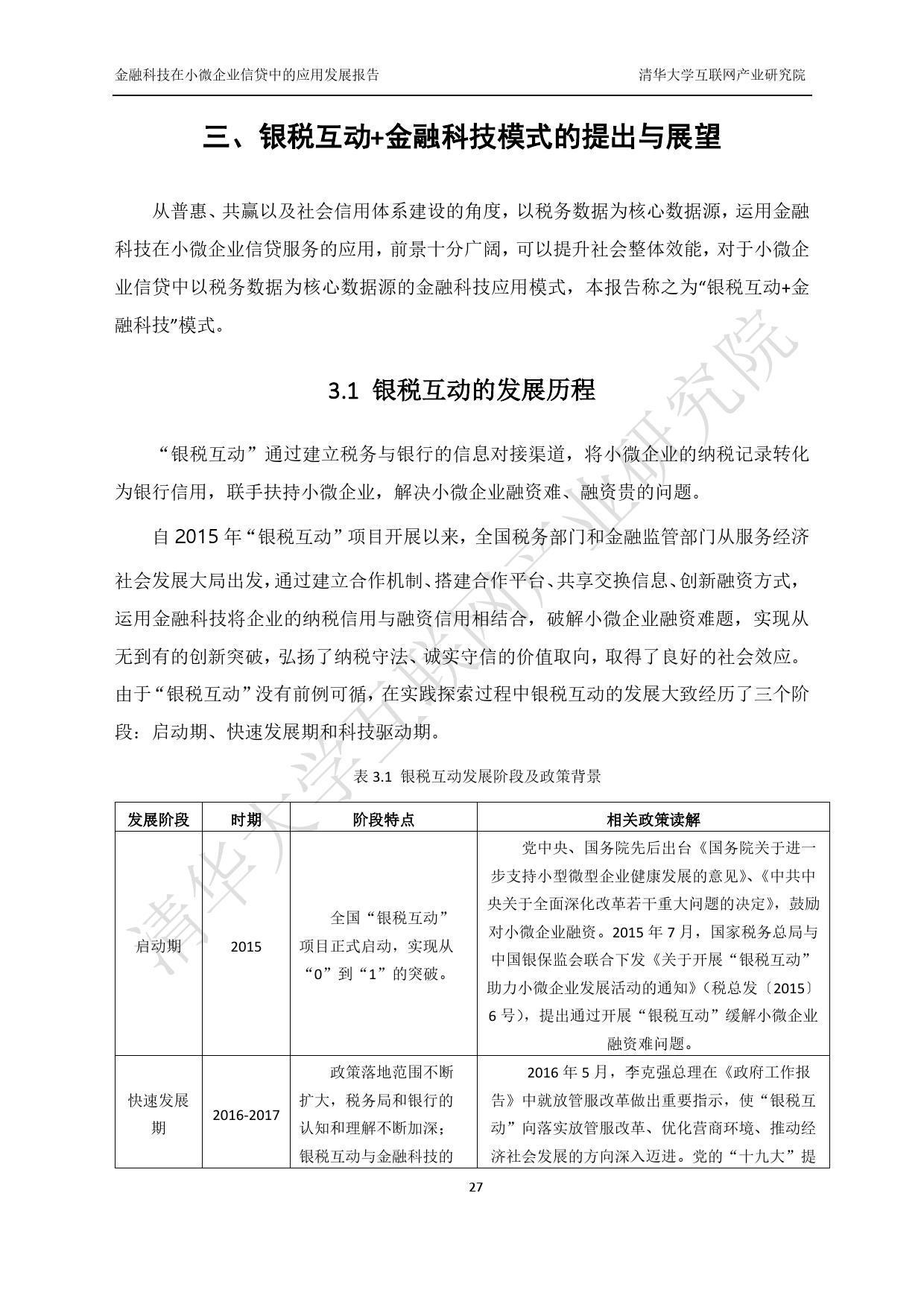

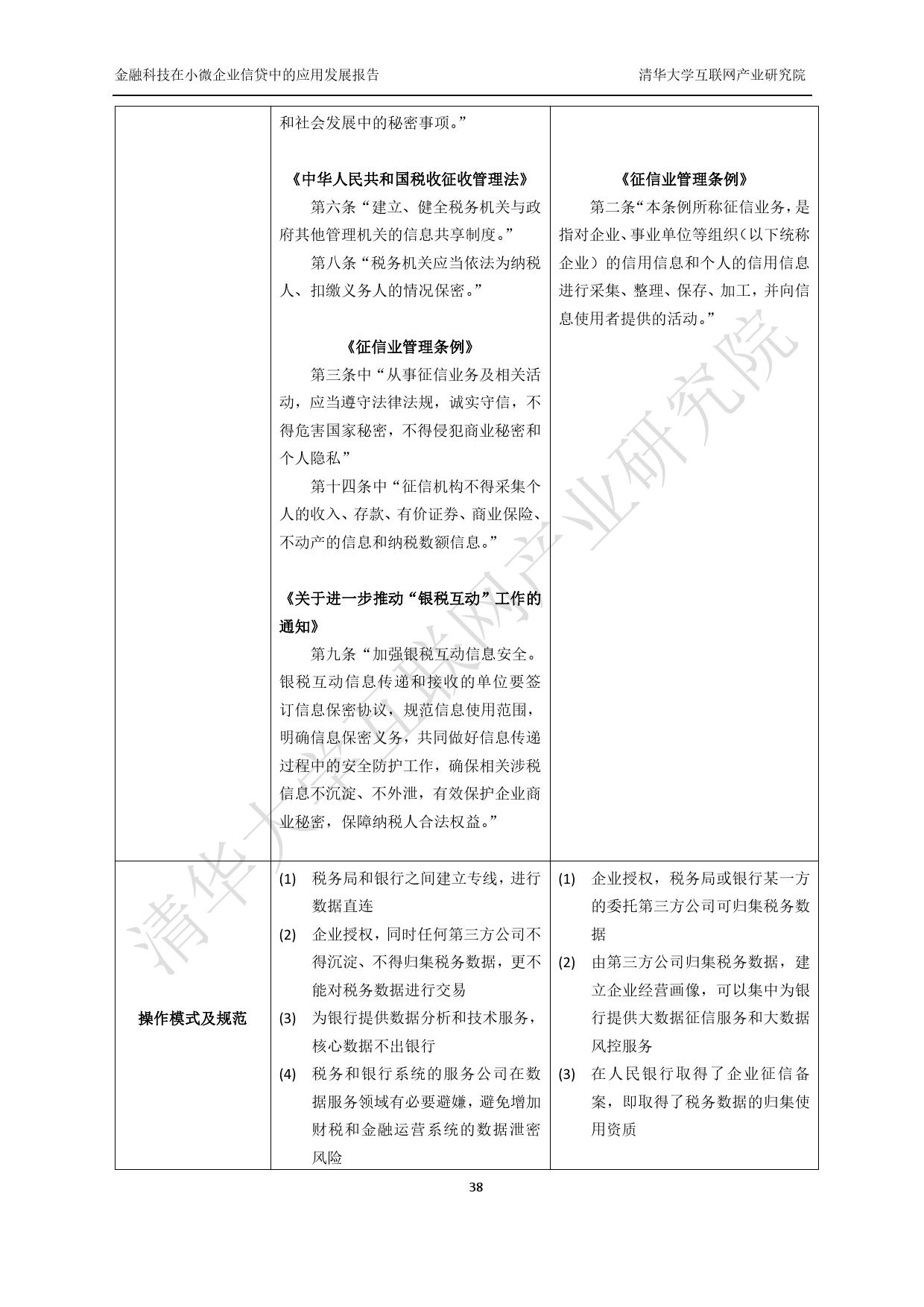

“数据”是金融科技解决小微信贷的核心,当前支持银行小微信贷应用的数据有两大类:一是税务数据,二是交易数据。从扩大信贷扶持小微企业行业、推动政府数据联动、促进社会信用体系建设、加强金融监管的精准度,以及增强银行金融科技能力和信贷结构转型动力等维度考虑,报告建议应进一步鼓励税务数据的应用,积极推动2015年7月开始的国税总局和银保监会合作开展的“银税互动”工作。因此,本报告提出 “银税互动+金融科技”的模式。所谓“银税互动+金融科技”模式即金融科技与银税互动深度融合,以税务数据为核心,结合工商、司法、征信、结算等数据,构建对小微企业第一还款来源的信用评价体系,并利用人工智能技术建立小微企业的智能风控模型,实现小微企业无抵押、无担保、无人工审批的“秒批秒贷”的信用贷款模式。

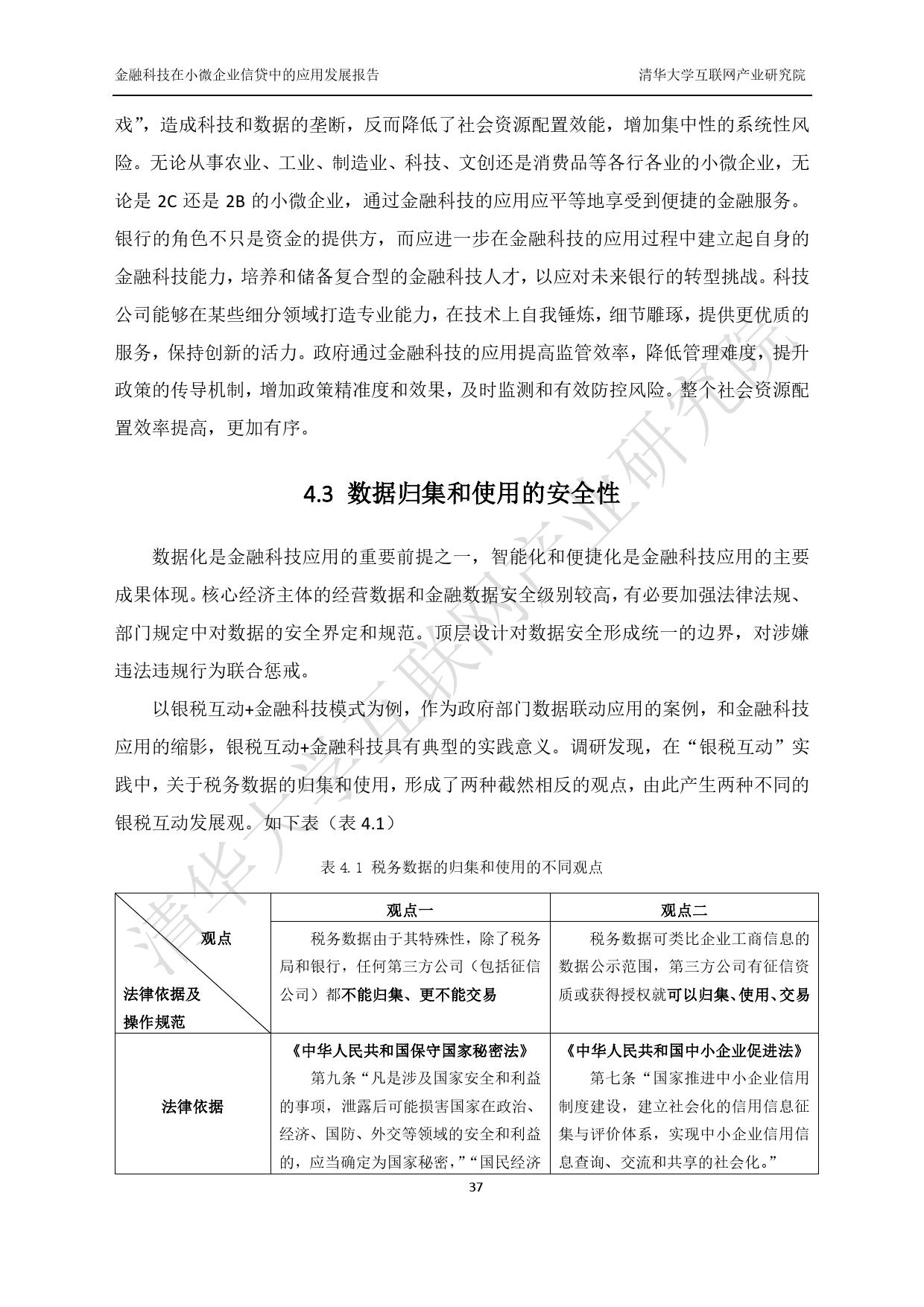

金融科技在小微企业信贷的应用还处在初级阶段,未来将不断演变进化,派生出更多的模式和应用场景。本报告也提出了对不同模式和场景进行判断和分析的评价原则,即普惠性、多赢性和安全性。普惠性指是否能最大限度地覆盖小微企业群体;多赢性指是否能让需求方小微企业、资金供给方银行、技术提供方金融科技公司、政府和整个社会都获益;安全性指数据安全,即数据归集范围是否界定、数据使用是否合法合规、数据和技术是否存在垄断风险等。